Недавно компания Slack подала на публичное размещение на бирже. Это не классическое IPO, а Direct Listing (аналогичное размещение делали Spotify). Slack не привлекает деньги, а дает возможность ранним инвесторам и сотрудникам продать свои акции через биржу.

Меня эта история заинтересовала по простой причине. В августе 2016 года я присоединился к еще не запущенному публично Workplace by Facebook* — прямому конкуренту Slack — и работал над продуктом два с половиной года. Посмотреть на бизнес Slack изнутри — тогда об этом я мог только мечтать.

Может показаться, что Slack в своей на почти 200 листов раскрыл много данных про свой бизнес, но на самом деле, это не так. Многие данные, опубликованные в отчете, так или иначе уже просачивалась в анонсах компании в прессе.

Но если совместить раскрытые данные и экспертизу, которую получилось набрать за время работы над конкурентом Slack, то вскрываются интересные детали и получается более целостная картина.

Сразу оговорюсь, что эта статья — мои размышления про бизнес Slack, которые я записал по ходу чтения их S-1 заявки. Не более того.

Обратите внимание: материал опубликован в мае 2019 года.

Верхнеуровневые показатели бизнеса Slack

- Slack удваивает Revenue последние несколько лет. $105.1 миллионов, $220.5 миллионов, $400.5 миллионов — выручка за последние три года.

- Маржинальность держится на уровне 87-88%. Очень неплохо, хотя и ожидаемо от полностью цифрового продукта, который стоит в разы дороже прямых конкурентов.

- В прессе много говорят про убыточность Slack: компания теряет около $140 миллионов в год. Но если посмотреть на структуру расходов и драйверы роста (мы до этого доберемся), то это не выглядит проблемой. Подробнее про это можно прочитать .

- Slack оценивает емкость рынка инструментов для коммуникации в компаниях в $28 миллиардов в год. Это совпадает с моими представлениями о рынке.

- Нам еще раз напомнили, насколько дорогим является венчурный капитал. У основателей осталось 8.6% и 3.4% компании. Фондам принадлежит 24% (Accel Partners), 13.3% (Andreessen Horowitz), 7.3% (Softbank).

Количество клиентов, количество новых клиентов, конверсия в платящих клиентов Slack

- 588 000 — общее количество организаций, которые используют Slack.

- Понятие организации достаточно расплывчатое: “We define an organization on Slack as a separate entity, such as a company, educational or government institution, or distinct business unit of a company, that is on a subscription plan, whether free or paid. Once an organization has three or more users on a paid subscription plan, we count them as a Paid Customer.” Если в IBM 15 команд используют Slack, то это одна организация или 15? Непонятно.

- 88 000 организаций платят за Slack, 500 000 используют бесплатный план.

- Таким образом, 15% активных организаций платят за сервис. Но это нам мало о чем говорит. Представьте, что 100 новых компаний начинают использовать Slack, 99 отваливаются, 1 остается. Эта компания превращается в платящего клиента. Получаем 1% новых компаний купили платную версию, и 100% активных компаний платят за сервис.

- Моя оценка долгосрочного Retention из новой организации в активную для Slack — 5–10%. Это очень примерное значение. Более того, долгосрочный Retention должен сильно отличаться от индустрии к индустрии, от канала к каналу.

- Основана оценка на личном опыте и следующей цитате из старого интервью основателя : “Most people who fill out the form and hit submit — more than 90% — never invite anyone or start using the software”.

- Если моя оценка верна, то 588 000 активных организаций говорят о том, что всего на Slack было создано более 5.5–11 миллионов новых организаций за все время его существования.

- Значит, в месяц Slack получает примерно 115k-230k новых лидов.

- Если оценка общего количества организаций верна, то конверсия из новой организации в платящую в долгосрочной перспективе составляет примерно 0.8–1.6%. Если взять средний Churn для SaaS, то конверсия из новой организацию в заплатившую хотя бы раз будет где-то в диапазоне 1.5-3.5%.

- Во многом преимущество Slack именно в их сильном бренде и огромном потоке новых органических лидов. Подробнее об этом дальше.

Вовлеченность пользователей Slack

- Дневная аудитория Slack — 10 миллионов пользователей (это пользователи, которые либо создавали контент, либо потребляли контент хотя бы раз за 24 часа). Динамика роста DAU впечатляет.

- Раньше Slack раскрывал общее DAU и DAU платящих пользователей. Сейчас дали информацию только по общему DAU. Кажется, что рост платящих замедлился, а общий рост Revenue вытягивают за счет повышения цен через введение новых тарифов и увеличение сегмента Enterprise клиентов.

- Более 1 миллиарда сообщений отправляют пользователи Slack в неделю. Это значит, что средний активный пользователь отправляет 14 сообщений в день. Нормальный показатель вовлеченности, но ничего сверхъестественного.

- 42 минуты проводит средний активный пользователь в день в Slack. 90 минут в рабочий день проводит активный пользователь на платном тарифе. Показатели хорошие, но слабо бьются с 14 сообщениями в день.

- Большой вопрос в том, как Slack считает время в продукте. Еще пару лет назад они считали просто время, которое Slack был активен на устройствах пользователя. Сейчас считают явно иначе, но конкретная методология не указана, поэтому интерпретировать эти показатели сложно.

Бизнес-модель Slack

Бизнес-модель Slack хорошо читалась и без этого отчета, но тут Slack своими словами про нее рассказали:

“We offer a self-service approach, for both free and paid subscriptions to Slack, which capitalizes on strong word-of-mouth adoption and customer love for our brand. Since 2016, we have augmented our approach with a direct sales force and customer success professionals who are focused on driving successful adoption and expansion within organizations, whether on a free or paid subscription plan.”

Кратко:

- Привлекаем организации органически через сарафанное радио (self-serve модель).

- Часть из них конвертируется в платящих клиентов.

- C лидами, которые квалифицировались как крупные организации, работает команда прямых продаж.

- Цель команды продаж — растить проникновение Slack внутри крупных организаций.

Давайте теперь остановимся на конкретных моментах подробнее.

Верх воронки Slack — органические регистрации через сарафанное радио

“We offer a self-service approach, for both free and paid subscriptions to Slack, which capitalizes on strong word-of-mouth adoption and customer love for our brand.”

Первый вопрос, который возникает после прочтения этого предложения: «А почему Slack не ускоряет рост через инвестиции в прямое привлечение через рекламные каналы?» Легко проверить, что Slack практически не покупает трафик ни в Google (там есть небольшие бюджеты, но они идут преимущественно на брендовые запросы), ни в Facebook*.

Краткий ответ: в SMB (small and medium-sized business) сегменте не сходится экономика, а в Enterprise сегменте прямые рекламные каналы не работают.

Более подробный ответ:

- Средний чек платящего клиента в Slack — $380 в месяц.

- Если убрать компании, которые Slack считает Enterprise клиентами (более $100к ARR), то средний чек в месяц получится $230, а средний размер клиента — около 40 человек.

- Таким образом, платящий self-serve клиент приносит ~$2760 Revenue в год и ~$2400 Gross Profit в год (не забываем, что LTV считается на основе Gross Profit, а не Revenue).

- Если мы хотим в self-serve сегменте окупаться в платных рекламных каналах на горизонте года, то платящий долгосрочно клиент должен стоить $2400. При конверсии в долгосрочно платящего клиента на уровне 0.8-1.6% получаем, что регистрация новой организации должна стоить $20-40.

- Но в B2B лиды из органических каналов обычно показывают в 2-4 раза лучшие метрики, чем лиды из покупных каналов. Давайте считать, что в случае Slack разница в перфомансе в два раза. Значит, для сходимости экономики нужно добиться стоимости регистрации в $10-20.

- Это практически нереально на развитых рынках в рекламных каналах. Там стоимость регистрации новой организации будет около $100-200.

Поэтому Slack почти не покупает трафик. Он растет преимущественно через: сильный бренд, сарафанное радио, интеграции с другими сервисами и последующее кросс-промо, создание открытых профессиональных сообществ в Slack, выстраивание инструментов для коммуникации между компаниями.

С одной стороны, несходимость экономики и наличие огромного потока органики — это хорошая защита от конкурентов. В сегмент self-serve к Slack не подобраться. С другой стороны, как вы скоро увидите, self-serve сегмент интересен во многом, как путь в Enterprise. А конкуренты Slack научились туда пробираться другими путями.

Net Dollar Retention Rate — самое интересное из раскрытых данных Slack

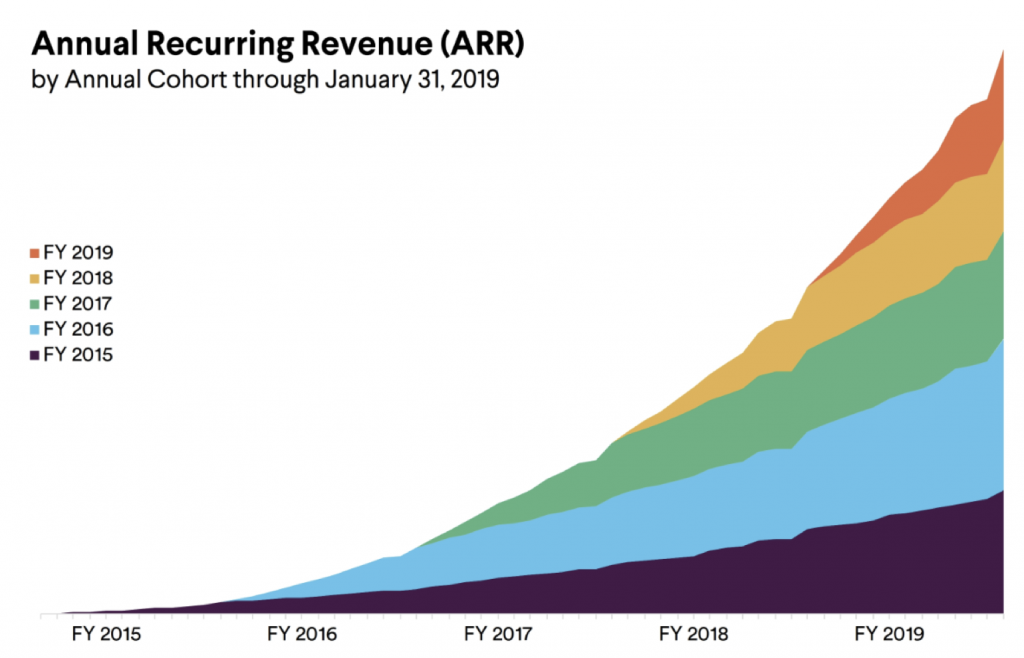

Ниже показан рост ARR (Annual Recurring Revenue) по когортам, сформированным на основе года, когда организации впервые заплатили за Slack.

ARR от организаций, которые впервые заплатили за Slack в 2015 году, продолжает стабильно расти в последующие годы.

Для большинства сервисов когорты сжимаются по мере их взросления, но в случае Slack происходит обратное явление (это еще называют Negative Revenue Churn). Это одна из главных причин, почему Slack стоит так дорого ($7B по последнему раунду, $10B предположительно сейчас).

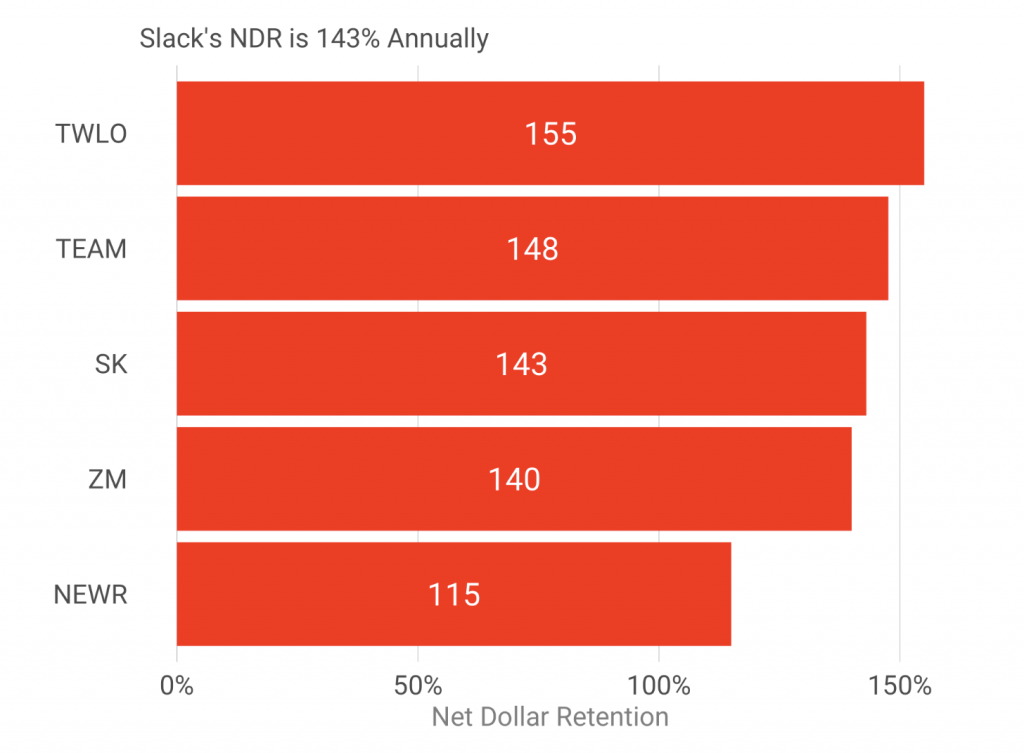

Но стоит отметить, что такая структура роста типична для продуктов на этом рынке. Zoom, который недавно вышел на биржу, имеет показатель Net Dollar Retention на уровне 140%. Twilio и Atlassian имели даже более впечатляющие показатели на момент IPO ().

Драйверами такого роста являются:

- Расширение пользовательской базы внутри компаний, которые уже используют сервис. Slack стремительно наращивает команду продаж, которая приходит в компании, где уже начали использовать Slack, и делает все, чтобы пересадить остальных сотрудников на модный корпоративный мессенджер.

- Органический рост компаний. Компании, которые начали использовать Slack, нанимают новых сотрудников и растут в размере. Больше сотрудников -> больше пользователей Slack -> дороже стоят услуги Slack.

- Slack повышает цены. Напрямую или через добавление новых тарифных планов.

Интересное следствие такой структуры роста — рост намного больше зависит от того, как команда развивает и растит текущих клиентов, чем от привлечения новых и их конвертации в платящих. Привлечение, конечно, тоже важно, но имеет далеко отложенный эффект. Другое следствие — для обеспечения такого роста нужны крупные организации (Enterprise-клиенты), у которых большой потенциал сотрудников, которые еще не начали использовать Slack.

С привлечением новых компаний и их конвертацией в платящих все выглядит не так прекрасно. За 2017 год Slack добавил 22 000 платящие организации, за 2018 — 29 000. Есть прирост новых платящих на 30%, но это явно не та динамика, которую Slack хотелось бы иметь.

Таким образом, Slack выходит на экспоненциальную кривую Revenue именно благодаря расширению денежного потока от старых клиентов.

Slack измеряет этот процесс с помощью метрики Net Dollar Retention Rate. Они берут всех клиентов, которые уже были платящими 12 месяцев назад. Считают их MRR (Monthly Recurring Revenue) сейчас, 12 месяцев назад, делят первое на второе.

Net Dollar Retention Rate за последние три года: 171%, 152%, 143%. То есть клиенты, которые платили год назад, стали платить значительно больше спустя год. Это очень хорошо. Net Dollar Retention Rate постепенно убывает, но это ожидаемо в силу взросления когорт.

“We disclose Net Dollar Retention Rate as a supplemental measure of our organic revenue growth. We believe Net Dollar Retention Rate is an important metric that provides insight into the long-term value of our subscription agreements and our ability to retain, and grow revenue from, our Paid Customers.

We calculate Net Dollar Retention Rate as of a period end by starting with the MRR from all Paid Customers as of twelve months prior to such period end, or Prior Period MRR. We then calculate the MRR from these same Paid Customers as of the current period end, or Current Period MRR. Current Period MRR includes expansion within Paid Customers and is net of contraction or attrition over the trailing twelve months, but excludes revenue from new Paid Customers in the current period, including those organizations that were only on Free subscription plans in the prior period and converted to paid subscription plans during the current period. We then divide the total Current Period MRR by the total Prior Period MRR to arrive at our Net Dollar Retention Rate.”

Enterprise — проблемный сегмент для Slack

Если вам хватит терпения прочитать все ~200 страниц отчета, то вы заметите, как Slack подчеркивает свои успехи в сегменте Enterprise. Именно там находится значимая часть рынка ($28 миллиардов на инструменты для коммуникации в год), про который пишет Slack. Именно там их потенциальный будущий рост. Именно там спрятан Net Dollar Retention Rate > 100%.

Что нам рассказали в отчете про Enterprise сегмент:

- Enterprise сегментом считают клиентов с ARR > $100k.

- 135, 298, 575 — динамика количества таких клиентов за последние три года.

- 22%, 32%, 40% — динамика доли Revenue, которая приходится на этот сегмент за прошлые три года.

- $23M, $70.5M, $160.2M — динамика Revenue в абсолютных значения от этих клиентов за последние три года.

- $14 200, $19 700, $23 200 — средний чек в месяц Enterprise клиента в динамике за последние три года.

- Крупнейшие клиенты имеют десятки тысяч сотрудников или десятки тысяч активных пользователей в день — неоднозначная формулировка (“our largest Paid Customers have tens of thousands of employees using Slack on a daily basis”).

- Последние два года почти все продуктовые релизы Slack нацелены на адаптацию продукта под крупные организации: Slack Enterprise , добавление Threads, секция Unread.

На первый взгляд, выглядит впечатляюще, но давайте разбираться.

- Enterprise сегментом считают клиентов с ARR > $100k. Это значит, что организации с более 1000 сотрудников на Slack попадают в сегмент Enterprise. Это низкая граница отсечения. Выбрана, скорее всего, чтобы получить более крупное абсолютное значение Enterprise клиентов.

- Даже с такой границей отсечения у Slack всего 575 Enterprise клиентов. Это мало. Даже Workplace*, который вышел на рынок значительно позже, у которого нет такого феноменального притока органических лидов, имеет более 150 компаний с более 10 000 сотрудников на платформе (). Я уже не говорю про Microsoft Teams.

- Другой способ посмотреть на 575 Enterprise клиентов — через призму общего числа организаций, создавших аккаунт на Slack (5.5–11 миллионов). Лишь 0.01% добираются до статуса Enterprise клиента. Slack очень сильно перекошен в сегмент SMB, который подвержен высокому Churn и имеет значительно меньший потенциал для расширения денежного потока от старых клиентов.

- Крупнейшие клиенты имеют десятки тысяч сотрудников. В отрыве это звучит впечатляюще, но те, кто работал с продуктами, ориентированными на Enterprise сегмент, знают, что в мире есть множество компаний и с сотнями тысяч сотрудников, и даже с миллионами (обычно они находятся за пределами технологического сектора). Несколько примеров клиентов Workplace* — Walmart, где работает 2.2 миллиона сотрудников, Starbucks c 250 000 сотрудников, Telenor с 37 000 сотрудников (). Подключение одного Walmart с точки зрения денежного потока идентично подключению тысяч компаний с 1000 сотрудников. Это не попытка сказать, что Workplace крут*, а скорее обратное — Slack трудно даются крупные сделки.

- Последние два года почти все продуктовые релизы Slack нацелены на адаптацию продукта под крупные организации. Это правда так, но Slack делает это не от хорошей жизни. Slack проигрывает конкурентам большинство сделок при попытке подписать Enterprise клиентов, так как продукт Slack очень плохо работает в компаниях, где более ~500 сотрудников, а еще хуже в компаниях, живущих в разных временных зонах. Синхронная коммуникация, под которую заточен Slack, начинает ломаться в этих условиях.

- И теперь то, о чем Slack в отчете умолчали. Непонятно, какая у них разбивка клиентов по индустриям. Это важный вопрос, так как изначально Slack рос в сегментах IT и Media. И неясно, насколько у них получилось выбраться за их пределы и как себя показывает продукт в более классических вертикалях (банкинг, ритейл, страховые компании и т.д.) Если у Slack там есть проблемы, а раньше они точно были, то рынок в $28 миллиардов можно резко сокращать до ниши технологического бизнеса, что будет выглядеть уже не так впечатляюще.

И именно здесь начинается самое интересное.

- Microsoft уже имеет выход на всех крупных Enterprise клиентов из всех вертикалей и давно продает им свои продукты единым пакетом. Недавно они туда добавили Microsoft Teams, который не сильно уступает Slack по функциональности. Будут ли готовы крупные Enterprise клиенты рисковать отношениями с Microsoft, чтобы выбрать Slack вместо Microsoft Teams?

- Workplace by Facebook* изначально был заточен под крупные организации и обыгрывает в продуктовом плане Slack в этом сегменте рынка. Более того, Workplace by Facebook* прекрасно чувствует себя за пределами технологического сегмента, так как интерфейсы продукта давно знакомы широким массам, а значит, компании экономят огромные деньги на обучении сотрудников.

В ближайшие пять-семь лет (да, B2B и особенно Enterprise — это очень медленные рынки с длинным циклом сделок) будет интересно посмотреть, как Slack ответит на эти угрозы.

В заключение

- Slack большие молодцы. Они выиграли self-serve сегмент рынка и никого к себе там не подпустят.

- Кроме роста, которым наслаждается Slack в self-serve сегменте, они используют его как источник Enterprise лидов для команды продаж, которая потом растит Slack внутри больших корпораций.

- Slack быстро растет и продолжит расти ближайшие несколько лет (в том числе за счет расширения денежного потока старых когорт). А вот дальше возникают вопросы.

- Долгосрочный рост зависит от того, насколько им покорится Enterprise, и насколько они смогут (а может уже смогли — из отчета непонятно) выйти за пределы технологического сегмента рынка.

*Facebook и Workplace принадлежат Meta (признана в России экстремистской организацией и запрещена)