Продолжаем серию материалов про аналитику SaaS-бизнесов на основе перевода .

Сегодня речь пойдет о том, как определить, является ли ваш бизнес жизнеспособным или нет. Мы также поговорим о когортном анализе — очень мощном и полезном инструменте.

Первую часть материала можно найти здесь.

Мощный инструмент: когортный анализ

Из-за больших расходов, а следовательно убытков компаний, работающих по модели SaaS, в начальные периоды жизни становится очень сложно для команды и инвесторов понять, когда их бизнес является жизнеспособным, а когда нет. Аналогичная ситуация происходит и в случае, если убытки компании растут в попытках привлечь больше клиентов.

Замечательным способом оценить любую бизнес-модель является ответ на вопрос:

могу ли я заработать с клиента больше, чем мне стоило его привлечение?

На этот вопрос помогает ответить когортный анализ. Нам понадобятся две метрики:

LTV (Lifetime Value) — количество денег, которые принесет нам типичный (среднестатистический) клиент на протяжении всего времени использования нашего продукта, и CAC (Customer Acqusition Cost) — стоимость привлечения типичного клиента.

Предприниматели обычно слишком оптимистичны по поводу того, во сколько им обойдется привлечение клиентов. Они ожидают, что потребители будут в восторге от их продукта настолько, что будут толпиться у дверей их офиса. В жизни все обычно не так.

↓ Другие материалы этой серии:

→ Убийца стартапов: стоимость привлечения клиента.

→ Аналитика SaaS бизнеса. Особенности бизнес-модели.

→ Аналитика SaaS-бизнеса. Критерии жизнеспособности.

→ Аналитика SaaS-бизнеса. Динамики месячной выручки, темпы роста и потенциал бизнеса.

→ Аналитика SaaS-бизнеса. Churn Rate (часть 1).

Является ли мой SaaS-бизнес жизнеспособным?

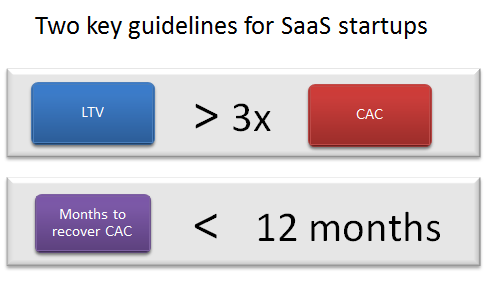

Есть два критерия, которым должен удовлетворять SaaS-бизнес, чтобы быть жизнеспособным.

Первый характеризует прибыльность вашего бизнеса, а второй — время, которое необходимо, чтобы начать получать прибыль от типичного клиента.

За последние два года у меня была возможность проверить верность этих критериев на большом количестве SaaS-бизнесов и те, кто удовлетворял им, доказали в итоге свою жизнеспособность.

Такие SaaS-бизнесы имеют LTV, превышающую CAC минимум в три раза (в некоторых случаях — в восемь раз), а срок возврата инвестиций, потраченных на привлечение среднего клиента, составляет 5-7 месяцев. Большинство компаний не достигают таких значений в первые месяцы своего существования, но у них есть план, как к ним прийти.

Второй критерий (время до момента возвращения CAC) полностью отражает то, насколько быстро вернутся деньги, потраченные на привлечение клиента. Крупные бизнесы, такие как банки, раздающие кредитные карты, могут себе позволить более длинный период возврата средств для конкретного клиента, но лишь потому что имеют доступ к дешевому капиталу. Большинство других бизнесов, в частности стартапы, не имеют доступа к дешевым деньгам.

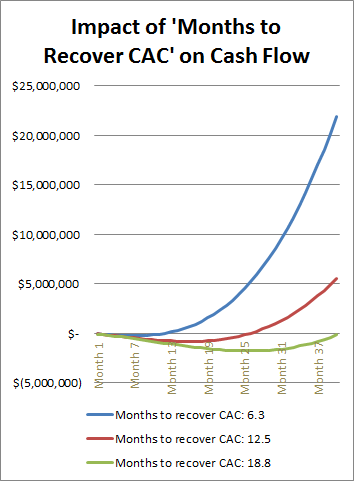

Количество месяцев, необходимых для возврата СAC, является хорошей метрикой, чтобы понять, насколько хорошо работает наш SaaS-бизнес. Ниже приведен график, построенный на основе предыдущей модели. Он показывает, насколько долго придется ждать момента, когда суммарная выручка бизнеса за все время сравняется с общими затратами, если количество месяцев для возврата CAC составляет 6 месяцев, 12 месяцев или 18 месяцев.

Как использовать критерии жизнеспособности SaaS-бизнеса

1. Одна из ключевых функций CEO заключается в том, чтобы определять момент, когда бизнес готов к стремительному росту. Основная ценность приведенных критериев в том, что они помогают понять, что ваш бизнес находится в хорошей форме, и этот момент наступил. Если же вы пока не достигли описанных показателей, то это хороший индикатор для того, что вашему бизнесу требуется дополнительная настройка до этапа масштабирования.

2. Другой способ использования правил состоит в оценке разных каналов продвижения. Разные каналы продвижения (прямые продажи, Google Adwords, «Яндекс Директ», телевидение, радио) имеют разные показатели. Критерии позволяют понять, какие из каналов имеют финансовый смысл для вашего бизнеса. Если какие-то каналы удовлетворяют описанным критериям, то их можно смело расширять (если, конечно, у вас есть на это деньги). Используя второй критерий в обратном направлении, вы, например, можете понять, что если клиент вам приносит $500 ежемесячно, то вы можете себе позволить потратить не более 12х = $6 тысяч на его привлечение. Эта цифра позволит вам регулировать агрессивность вашего маркетинга.

3. Еще один способ использования этих критериев — сегментация. Молодые компании часто тестируют свое предложение на разных рынках, с разными ценовыми моделями и так далее. Такая деятельность позволит вам сконцентрироваться на тех сегментах и тех способах продвижения, которые обеспечат вам максимальный возврат на ваши усилия.

Когортный анализ в действии: пример компании HubSpot

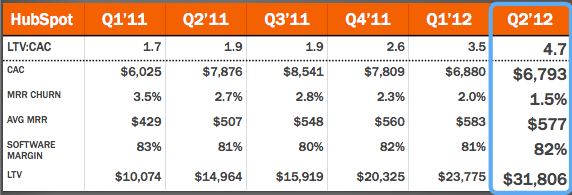

Во второй строке можно видеть, как компания стремительно улучшала показатель отношения LTV к CAC и достигла значения в 4,7! Основополагающим фактором для компании стало уменьшение оттока клиентов (Churn Rate), благодаря которому росла LTV.

В 2011 и начале 2012 года мы использовали эту таблицу для принятия большого количества решений. Разбив ключевую метрику LTV/CAC на составляющие части, мы могли работать над конкретными вещами и знать, как и за счет чего это влияет на бизнес компании в целом.

Оказалось, что наши действия работали по-разному для разных сегментов клиентов. Для примера, в сегменте малого бизнеса у нас был хорошо отлаженный процесс продаж, но зато была возможность для улучшения показателей за счет улучшения LTV, для чего мы увеличили средний чек и предприняли ряд действий для снижения оттока (Churn Rate). В сегменте совсем малого бизнеса (VSB) мы поняли, что увеличить LTV нет возможности (у клиентов просто нет денег), равно как мы не могли сильно влиять и на Churn (по той же причине). Тогда мы сконцентрировались на уменьшении CAC.

Brad Coffey, HubSpot:

Основные выводы от GoPractice:

- LTV > 3 * CAC;

- Возврат CAC < 12 месяцев;

- if (1 and 2) accelerate();

- и еще очень полезно сегментировать все и вся.