Редкие инсайты от тех, кто строил 17 крупнейших на сегодня маркетплейсов, включая Airbnb, DoorDash, Thumbtack, Etsy, Uber и многие другие.

В сотрудничестве с Lenny Rachitsky (Ленни Рачицки) мы сделали перевод его прекрасной серии постов про создание и масштабирование маркетплейсов. Раньше Ленни работал в роли Growth продакт-менеджера в Airbnb.

Эта статья — первая часть второго этапа гайда про запуск и масштабирование маркетплейса. Нажмите [сюда] или перемотайте в конец статьи, чтобы увидеть структуру гайда, а также краткие описания упоминаемых компаний.

Повествование ведется от лица Ленни.

Lyft всегда был ограничен со стороны предложения. Это было очевидно для всех. Открываешь приложение в пятницу вечером, и там нет ни одной доступной машины. Вместо этого сообщение от Lyft: «Простите, попробуйте позже». В итоге мы создали лист ожидания для предложения, чтобы хоть как-то догнать спрос. Это было особенно плохо для имиджа Lyft, потому что мы позиционировали себя вокруг надежности сервиса: машина в любое время по нажатию кнопки. Aha-моментом была ситуация, когда время ожидания не превышало трех минут. Это ощущалось как «моментально». Если ждать приходилось дольше, возникали мысли заглянуть в ближайший магазин, воспользоваться автобусом, пройтись пешком или обратиться к сервису-конкуренту. Время ожидания не более трех минут стало нашей North Star Metric для локальных команд. Эту цифру мы получили благодаря анализу данных. По оси X мы построили время ожидания машины, а по оси Y — долгосрочный Retention. Период в три минуты ожидания был переломным.

Бенджамин Лозье (бывший Product Lead в Lyft)

Добро пожаловать на второй этап серии про рост маркетплейсов — масштабирование маркетплейса. Здесь мы рассмотрим четыре вопроса, которые мне чаще всего задают компании, которые уже достигли product-market fit:

- Первая часть: Как понять, компания ограничена на стороне предложения или спроса? [вы здесь]

- Вторая часть: Как масштабировать маркетплейс и как ускорить рост?

- Третья часть: Как поддерживать качество услуг на маркетплейсе?

- Четвертая часть: Что вы сделали бы по-другому, если бы запускали маркетплейс заново?

Второй этап: масштабирование маркетплейса

В какой-то момент, если все детали пазла сложатся удачно, вы осознаете, что, возможно, у вас получился работающий маркетплейс. Поздравляю! Насладитесь моментом. Очень немногие компании заходят так далеко.

Примерно в это же время вы обнаружите, что тактики, которые работали раньше, становятся все менее эффективными. Возможно ваш рынок все еще ограничен в предложении, а возможно сейчас уже ограничен спросом? Стоит ли создавать отдел продаж или сосредоточиться на автоматизации процессов? Как поддерживать высокое качество, к которому привыкли ваши клиенты, при масштабировании компании?

Эти вопросы чаще всего мне задают команды маркетплейсов, которые начинают масштабироваться. Именно эти вопросы мы будем изучать в течение следующих нескольких статей. А начнем мы с того, как определить, ограничены ли вы предложением или спросом на этапе масштабирования маркетплейса.

Чтобы глубже разобраться в том, как создаются, развиваются и масштабируются продукты, пройдите обучение в GoPractice.

→ Программа «Профессия: продакт-менеджер» поможет вам перейти в продакт-менеджмент из смежной роли или индустрии.

→ В «Симуляторе управления продуктом на основе данных» вы научитесь принимать решения с помощью данных и исследований при создании продукта.

→ В «Симуляторе управления ростом продукта» найдете пути управляемого роста и масштабирования продукта.

→ В «Симуляторе SQL для продуктовой аналитики» поймете, как применять SQL для решения продуктовых и маркетинговых задач.

→ В мини-симуляторе «Генеративный AI для продакт-менеджеров» вы научитесь применять генеративный AI для создания продуктов, решив практический бизнес-кейс.

→ В симуляторе «AI-прототипирование» вы научитесь создавать прототипы продуктов и фич с помощью AI-инструментов для быстрой проверки своих идей.

→ В «Симуляторе управления ML/AI-проектами» научитесь применять технологии машинного обучения с пользой для бизнеса.

→ Не знаете с чего начать? Пройдите бесплатный тест для оценки навыков управления продуктом. Вы определите свои сильные стороны и слепые зоны, получите план профессионального развития.

→ Еще больше ценных материалов и инсайтов — в телеграм-канале.

Когда маркетплейс готов к масштабированию

Прежде чем углубляться в детали, давайте обсудим, как понять, когда пришло время для масштабирования? Решение редко бывает очевидным и бинарным, но вот несколько сигналов:

- Вы уверены, что у вас есть product/market fit. Прочитайте эту и послушайте этот , чтобы лучше разобраться в этой теме. Базовый критерий: ваш Retention и темпы роста должны быть на хорошем уровне на раннем рынке, который вы ограничили по географии или категории.

- У вас есть понимание, как запускать продукт на новых рынках (новая категория или новая география).

- У вас появляется угроза со стороны конкурентов, вам надо защищать свои позиции.

Шаг 1: Определите, ограничены вы предложением или спросом

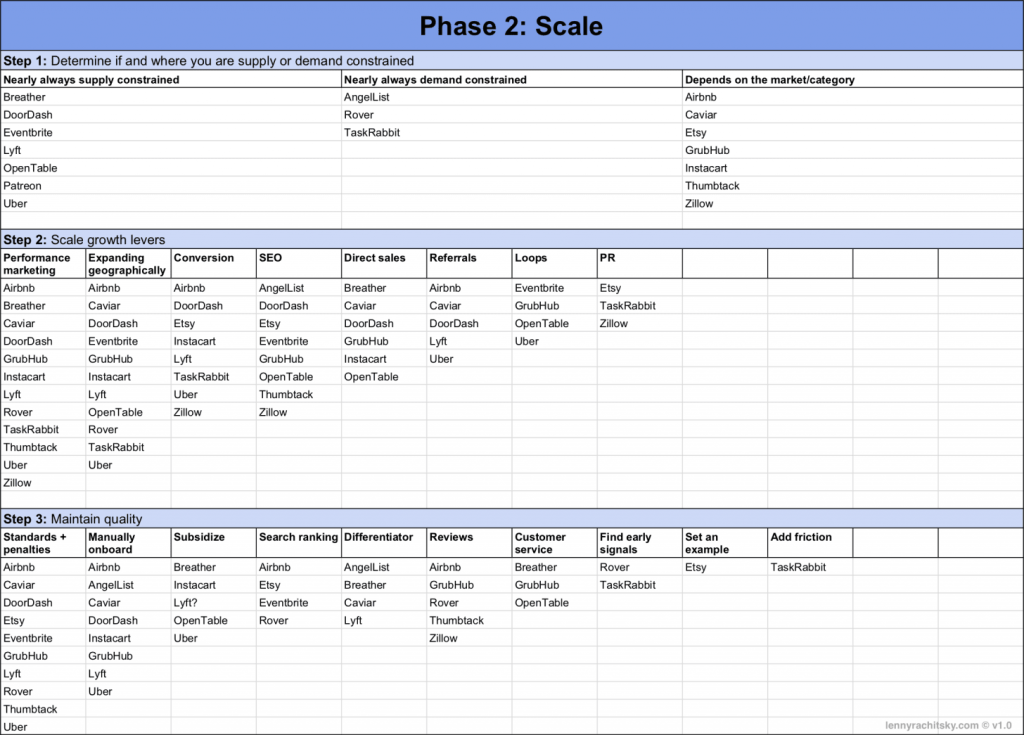

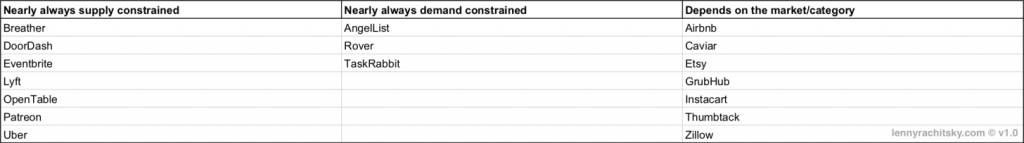

В отличие от начального этапа формирования маркетплейса, когда 80% компаний были ограничены на стороне предложения, все становится сложнее на этапе масштабирования. Часть маркетплейсов продолжают испытывать нехватку со стороны предложения на протяжении всего времени существования (например, Uber/Lyft, OpenTable, DoorDash). Другие же маркетплейсы сталкиваются с неравномерным распределением спроса и предложения в разных категориях и городах/странах.

Что значит быть ограниченным на стороне предложения или стороне спроса?

Это означает, что главным препятствием для роста является недостаток предложения (например, свободных домов в Airbnb, водителей в Uber) или спроса (например, владельцев собак для Rover Dog, заказчиков в TaskRabbit).

В теории вы всегда хотите больше и спроса, и предложения. Но на практике рост на одной из сторон маркетплейса не обязательно ведет к росту количества транзакций на платформе. В этом случае важно сфокусироваться на той стороне, которая ограничивает рост всего маркетплейса.

Комментарий от GoPractice.

В некоторых случаях вам будет даже выгодно искусственно лимитировать рост на одной из сторон маркетплейса. Например, если у вас не растет спрос, но вы наращиваете предложение, то прежний объем заказов начнет распределяться на все большее число исполнителей. Число заказов на исполнителя начнет падать, что может вести к неприятным последствиям, как уход проверенных и надежных работников с платформы. Резкое увеличение же спроса при недостатке предложения приведет к снижению качества и плохому опыту конечных пользователей. Понимание баланса спроса и предложения, а также того, развитие какой стороны маркетплейса ведет к его общему росту, является очень важным на этапе масштабирования.

Большинство маркетплейсов всегда ограничены на стороне предложения

Около 40% маркетплейсов, с которыми я общался, изначально были ограничены на стороне предложения и продолжают испытывать нехватку предложения на протяжении всего своего существования. Для этих компаний возврат на инвестиции в привлечение предложения гораздо выше, чем возврат на инвестиции в привлечении спроса. У меня есть несколько предположений, почему так происходит (сложность задачи привлечения предложения, новый необычный опыт, сила product-market fit), но однозначного ответа у меня нет.

Uber: «Мы не думали много о дисбалансе спроса и предложения, потому что всегда были ограничены на стороне предложения. Это напрямую вело к специальному повышению цен при недостатке машин, чтобы сбалансировать спрос. В определенный момент нашей целью стало ограничить число поездок с повышенной стоимостью на всех рынках в пределах 20-30%. Любой рынок, где доля была выше этой отметки, испытывал недостаток предложения. Мы старались встать на место пользователя и понять, до какого уровня можно повышать стоимость и рассчитывать на сохранение лояльности».

Эндрю Чен

OpenTable: «Мы знали, что должны в первую очередь продолжать привлекать предложение. Мы составили график проникновения на рынок ресторанов (в абсолютном выражении и в процентах от рынка) и сравнили рост числа клиентов и долю бронирований на ресторан на нашей платформе. Удивительно, насколько похоже ведут себя разные рынки. Наша способность точно прогнозировать рост и разумно инвестировать в новые рынки была связана с тем, что мы нашли прямую корреляцию между количеством ресторанов-партнеров (долей от общего количества ресторанов) и количеством бронирований. Кривая роста была не линейной, а экспоненциальной, как это бывает при наличии сетевых эффектов»

Майк Ксенакис

DoorDash: «Когда мы смотрим на наш рост, то все сводится к следующим трем ключевым факторам: выбор, качество сервиса и доступность. Все три фактора зависят от предложения. По большому счету, мы всегда были ограничены в предложении. Иногда мы ощущали недостаток спроса, но это скорее редкость. Когда мы запускаемся на новом рынке, то ставим целью выйти на определенное количество доставок в день (например, 100) на небольшой ограниченной территории. Например, не во всем городе Торонто, а в нескольких кварталах. Когда новый рынок достигает этого уровня, то он становится полноценным рынком для нас. Мы заметили, что если мы быстро не достигаем такого уровня доставок за день, то курьеры и рестораны уходят с платформы».

Мика Моро

Очень немногие компании всегда ограничены со стороны спроса

Только три компании из изученных были всегда ограничены только со стороны спроса.

Rover: «Для нас дефицитным ресурсом всегда был спрос. У нас никогда не было проблем с привлечением предложения. Так устроен наш рынок: если вы любите собак, работаете из дома, и дополнительные 50 долларов имеют для вас значение, то почему бы вам не начать использовать Rover, чтобы проводить время с собаками? Это просто. Привлечь спрос было намного сложнее. Это требует изменения паттернов поведения людей. Мы должны убедить клиента поменять привычки: позволить незнакомцу следить за его собакой. Это чем-то похоже на барьеры, с которыми столкнулся Airbnb».

Дэвид Розенталь

TaskRabbit: «TaskRabbit никогда не был ограничен на стороне предложения. В нашем списке ожидания всегда были тысячи людей, готовых оказывать услуги. Привлекать спрос было намного сложнее. Со временем мы даже стали брать плату с новых потенциальных работников, чтобы уменьшить количество заявок и повысить их качество, одновременно сокращая затраты на проверку заявок и на онбординг новых исполнителей».

Брайан Ротенберг

AngelList: «Когда мы переориентировались на синдикаты, то стали ощущать сильную нехватку Limited partners».

Бабак Ниви

У 40% маркетплейсов дисбаланс спроса и предложения был разным в разных сегментах

Около 40% маркетплейсов в исследовании дисбаланс спроса и предложения отличался в зависимости от географии или категории. В некоторых секторах эти маркетплейсы были ограничены со стороны предложения, а в других — со стороны спроса. Чтобы решить проблему, компании разработали модели для понимания, какой стороной маркетплейса надо в первую очередь заниматься в конкретном регионе. Хотя эти модели не были идеальными и постоянно требовали доработки, они помогали приоритизировать ресурсы.

GrubHub: «Мы создали модель, которая учитывала наш охват ресторанов на рынке, чтобы понять, какие рынки были ограничены со стороны предложения. Мы смотрели на то, (1) какой процент ресторанов на рынке сотрудничает с GrubHub, а какой нет, и (2) среднее количество заказов на ресторан, подключенный к GrubHub. Если процент заказов на ресторан в определенном районе был близок к максимальным значениям, мы сосредотачивались на привлечении предложения на этой территории».

Кейси Уинтерс

Thumbtack: «Мы выбрали показатель, который показывал удовлетворенность потребителя (в нашем случае NPS — Net Promoter Score), и обнаружили, что процент успешных поисков (Hire Rate) сильно коррелировал с показателем NPS, который клиенты давали после исполнения заказов. Поэтому мы сосредоточились на проценте найма (Hire Rate). Мы заметили, что клиенты были удовлетворены, когда получали не менее трех вариантов исполнителей при поиске профессиональных услуг, и что наши показатели были на хорошем уровне, если 60% результатов поиска содержали три или более вариантов. Если показатель был ниже — это означало, что мы были ограничены в предложении».

Сандер Дэниелс

Airbnb: «Изначально мы использовали коэффициент заполняемости квартир, чтобы определить, были ли мы ограничены со стороны предложения или со стороны спроса. Если он был выше определенного процента, мы знали, что сейчас ограничены со стороны предложения. Затем мы перешли к модели, в которой анализировали соотношение коэффициента заполняемости vs количество бронирований (мы наносили значения на график). Если уровень заполняемости начинал стремительно расти при определенном количестве бронирований, то мы понимали, что ограничены на стороне предложения. С недавних пор мы применяем эконометрическую модель, которая прогнозирует доход в зависимости от увеличения на стороне спроса или предложения для каждого рынка».

Ленни Рачицки

Zillow: «Чтобы отслеживать спрос и предложение и выяснять, с какой стороны мы ограничены, мы проверяли статистику состояния конкретных рынков (количество предложений на запрос о кредите, соотношение заявок на кредит на каждого пользователя, конкурентность тарифов по рынку/региону). Если наши показатели были низкими, мы работали, чтобы привлечь предложение в этих регионах или ограничить спрос».

Нейт Мох

Instacart: «Цель маркетплейса — инвестировать в баланс спроса и предложения. Всегда нужно вкладывать в обе стороны. Одна из наших ключевых метрик — доступность. При высокой доступности заказ клиента будет выполнен моментально. Мы много работали для достижения высокого показателя этой метрики, чтобы донести ценность нашего продукта до пользователя сразу же после прохождения регистрации».

Макс Маллен

В заключение

Теперь у нас есть понимание того, на какой стороне рынка сконцентрироваться при масштабировании вашего маркетплейса. Следующим вопросом будет «Как мне ускорить темпы масштабирования моего маркетплейса?»

К счастью, это и есть тема следующего поста.

Структура гайда про запуск и масштабирование маркетплейсов

Этот гайд состоит из следующих частей.

Первый этап: Проблема курицы и яйца

- Первая часть: Ограничение рынка маркетплейса

- Вторая часть: Решение, на какой стороне маркетплейса фокусироваться

- Третья часть: Привлечение первоначального предложения

- Четвертая часть: Стимулирование первоначального спроса (+ бонус)

Второй этап: Масштабирование маркетплейса

- Первая часть: Определите, ограничены ли вы предложением или спросом [вы здесь]

- Вторая часть: Ускорение роста на этапе масштабирования

- Третья часть: Поддержание качества

- Четвертая часть: Что бы вы сделали по-другому, если бы занимались этим снова?

Компании, которые участвовали в исследовании

В данном исследовании упоминаются следующие компании-маркетплейсы:

- — площадка для краткосрочной аренды частного жилья, оценивается в десятки миллиардов долларов.

- — крупнейшая в США платформа для поиска инвестиций в технологические компании и поиска работы в стартапах.

- — сервис аренды рабочих мест on-demand (можно арендовать рабочее место на любой период: час, день, неделю), компания привлекла $120 млн инвестиций.

- — сервис доставки еды из ресторанов, приобретен DoorDash за $410 млн.

- — сервис доставки еды из ресторанов, привлек около $2 млрд инвестиций.

- — маркетплейс по продаже винтажных изделий и изделий ручной работы, публичная компания с оценкой в $6 млрд.

- — платформа для создания и продвижения мероприятий, а также для поиска событий и покупки билетов, оценивается в $1,8 млрд.

- — сервис доставки еды из ресторанов, оценивается в $5 млрд.

- — сервис доставки свежих продуктов из магазинов, привлек почти $2 млрд инвестиций.

- — сервис такси, крупнейший конкурент Uber в США, оценивается в $14 млрд.

- — платформа для заказа столика в ресторане онлайн, оценивается более чем в $1,5 млрд.

- — платформа, где подписчики могут спонсировать создателей контента, за которыми они следят, оценивается в сумму около $1 млрд.

- — сервис по выгулу собак и уходом и присмотром за собакой в периоды отсутствие хозяев, оценивается более чем в $1 млрд. Аналог в России — «Собака-гуляка».

- — платформа по поиску исполнителей для бытовых задач, привлек $38 млн инвестиций, приобретен IKEA. Аналог в России — YouDo.com.

- — платформа по поиску исполнителей для бытовых задач, оценивается в $1,5 млрд. Аналог в России — YouDo.com.

- — сервис такси, оценивается в $63 млрд.

- — маркетплейс для аренды и продажи недвижимости, оценивается в $10 млрд.