Наблюдение за новыми стремительно меняющимися рынками может многому научить. Slack, Microsoft Teams и Workplace by Facebook* — главные герои рынка инструментов для коммуникации внутри компаний, за которым я давно с интересом слежу.

Обратите внимание: материал описывает события на начало 2020 года.

В прошлом году перед выходом Slack на биржу я делал аналитический обзор их S-1 заявки. В конце обзора я поделился мнением, что у Slack есть проблемы в сегменте Enterprise: конкуренция со стороны Microsoft Teams и Workplace by Facebook* за этот сегмент рынка ставит под угрозу долгосрочные перспективы роста Slack и оправданность их оценки в 20+ миллиардов долларов.

С момента написания обзора прошло 8 месяцев, которые были богаты на события. Появилось много новых данных для анализа, умерла одна из интриг рынка и появилась новая, главные герои событий в очередной раз напомнили нам о ряде фундаментальных правил рынков. Сегодня поговорим об этом.

Если вы хотите глубже разобраться в том, как создаются, развиваются и масштабируются продукты, пройдите обучение в симуляторах GoPractice.

→ «Симулятор управления продуктом на основе данных» поможет научиться принимать решения с помощью данных и исследований при создании продукта (путь от 0 к 1).

→ «Симулятор управления ростом продукта» поможет найти пути управляемого роста и масштабирования продукта. Вы построите модель роста и составите стратегию развития продукта (путь от 1 к N).

→ «Симулятор SQL для продуктовой аналитики» поможет освоить SQL и применять его для решения продуктовых и маркетинговых задач.

→ «Симулятор управления ML/AI-проектами» научит применять технологии машинного обучения с пользой для бизнеса.

Не знаете с чего начать? Пройдите бесплатный тест для оценки навыков управления продуктом. Вы определите свои сильные стороны и слепые зоны, получите план профессионального развития.

Еще больше ценных материалов и инсайтов — в телеграм-канале .

Гонка Slack, Microsoft Teams, Workplace by Facebook*: факты

Microsoft Teams был представлен рынку в самом конце 2016 года, а стал доступен глобально уже в начале 2017. На тот момент дневная аудитория Slack, появившегося на рынке тремя годами ранее, уже составляла более 4 миллионов пользователей. Внушительные цифры для молодого стартапа в B2B сегменте.

К середине 2019 года Microsoft Teams обогнали Slack по дневной аудитории, а на конец 2019 года дневная аудитория Teams составила 20 миллионов пользователей против 12 миллионов пользователей Slack (почти в 2 раза больше).

Удивительнее даже не то, что Teams так быстро смогли догнать и перегнать конкурента, а то, насколько разительно отличаются темпы роста двух продуктов.

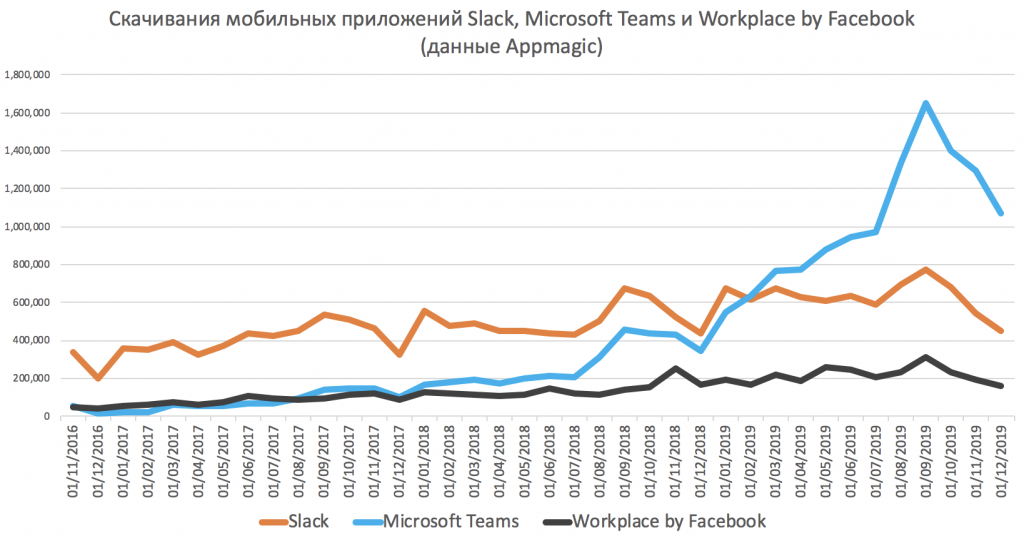

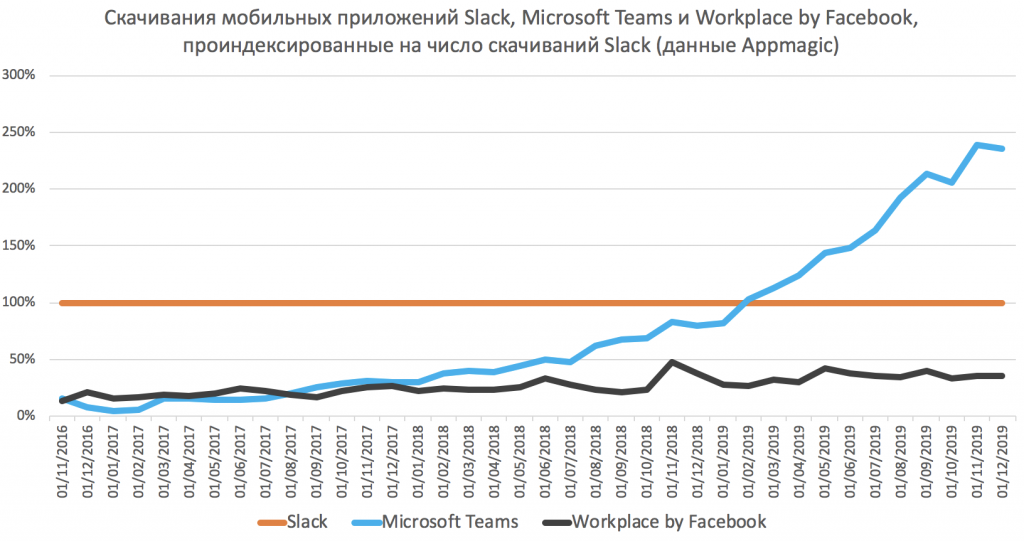

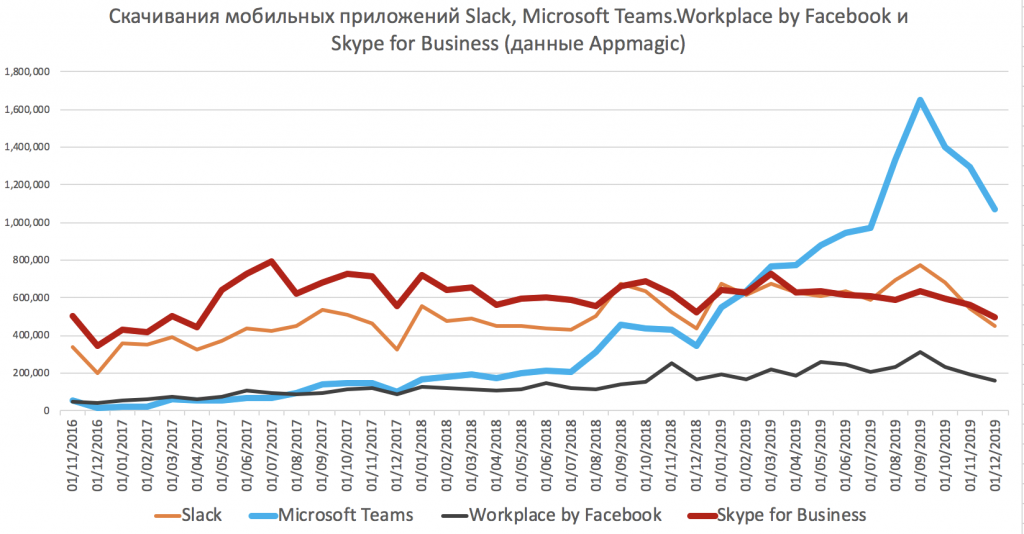

Хорошим прокси динамики притока новых пользователей в Slaсk и Teams служит число скачиваний их мобильных приложений. По моему опыту работы над Workplace by Facebook* новые пользователи подобных сервисов устанавливают приложения либо в течение первых нескольких дней, либо уже не устанавливают вовсе. Поэтому динамика скачиваний приложений должна соответствовать динамике притока новых пользователей этих сервисов. Для более старых продуктов, например, это не совсем так, потому что на количестве скачиваний приложений сильно отражается смена пользователями своих телефонов на более новые модели.

Ниже показана динамика числа скачиваний мобильных приложений Slack, Teams и Workplace* за три года с момента запуска Teams. Данные предоставлены сервисом .

На этот график удобнее смотреть, если проиндексировать скачивания Teams и Workplace* на скачивания Slack (см. ниже).

В 2017 году приток новых пользователей в Teams и Workplace* был сопоставим. Оба сервиса постепенно догоняли Slack, но все еще были далеко позади даже по темпам притока новых пользователей (не забываем, что у Slack на момент запуска конкурентов уже было около 4 миллионов DAU).

В 2018-2019 годах Workplace* продолжил наращивать приток новых пользователей быстрее Slack. На текущий момент число скачиваний Workplace* в месяц составляет 35-40% от числа скачиваний Slack.

Microsoft Teams с 2018 года начал стремительно отрываться от Workplace* и догонять Slack. В конце 2018 года Teams догнал Slack по количеству скачиваний в месяц и стремительно ушел в отрыв. На конец 2019 года приложение Microsoft Teams скачивали в 2.5 раза больше, чем приложение Slack. Наблюдаемая динамика соответствует той, что мы видели на графике с дневной аудиторией выше.

Учитывая больший фокус Slack на технологическом сегменте рынка, скорее всего, доля пользователей, которые устанавливают мобильное приложение, у Slack выше, чем у Microsoft Teams и Workplace*. Если это так, то отрыв Teams от Slack по количеству новых пользователей даже больше, чем на графике ниже.

Стоимость акций Slack начала падать сразу после выхода на IPO. После анонса дневной аудитории Microsoft Teams в сентября 2019 года темпы падения лишь ускорились. На конец 2019 года оценка Slack вышла на плато в районе 12-13 миллиардов долларов (на момент выхода на биржу — более 20 миллиардов долларов).

Как Microsoft Teams столь стремительно выросли, или урок о важности контроля каналов дистрибуции

Что позволило Microsoft Teams показать такие темпы роста и за столь короткий период обогнать Slack?

Продукт – нет. Наличие контролируемого канала дистрибуции новых продуктов до своей базы клиентов – да.

У меня есть три гипотезы о том, какие каналы роста обеспечили ускорение темпов роста Microsoft Teams:

- Более глубокая и агрессивная интеграция Teams в Office 365;

- Перевод пользователей Skype for Business на Microsoft Teams;

- Запуск Teams в июле 2018 года с прицелом на малый и средний бизнес и канал роста через сарафанное радио.

На мой взгляд, основной драйвер роста в 2019 году — углубление интеграции Microsoft Teams в Office 365. Скорее всего, повлияло и начало миграции пользователей из Skype for Business в Teams.

Давайте теперь обсудим каждую из гипотез подробнее.

Интеграция Teams в Microsoft Office 365

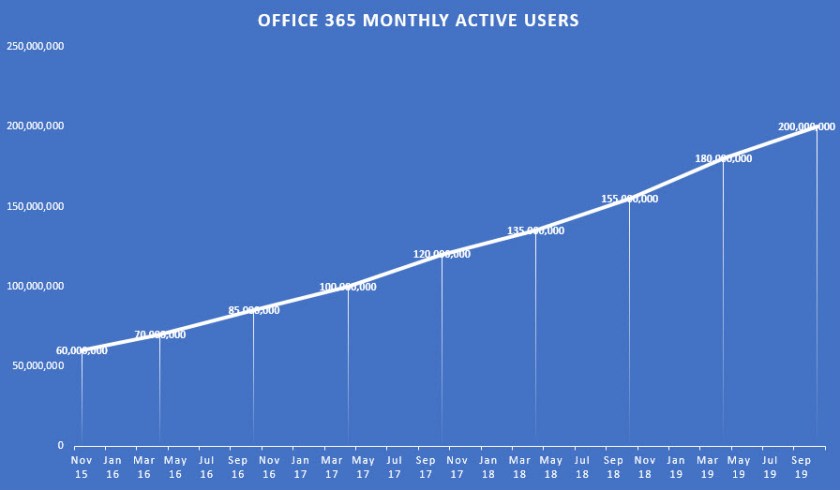

Продукты Microsoft глубоко интегрированы в работу большинства компаний мира. Аудитория флагманского продукта Microsoft Office 365 (пакет всех офисных продуктов: Excel, Word, Powerpoint и т.д.) пробила в 200 миллионов активных месячных пользователей в конце 2019 года.

Office 365 также включает в себя продукт ProPlus – это специальный сервис, который позволяет IT департаментам организаций централизованно устанавливать сервисы Microsoft на компьютеры сотрудников, а также контролировать частоту обновления отдельных продуктов Office 365 на компьютерах сотрудников. Какие-то продукты в Monthly Channel (ежемесячные обновления), другие в Semi-Annual Channel (обновления раз в полгода).

В середине 2019 года Teams был в Monthly Channel для новой версии Office 365 ProPlus, то есть при следующем апдейте у сотрудников организаций, где администраторы перешли на новую версию ProPlus, Teams оказался установлен по умолчанию.

Microsoft потратила полтора года на доведение Teams до ума, а после этого начала постепенно включать свои каналы дистрибуции.

Представители Slack на фоне этих новостей , что Microsoft Teams завышает данные о дневной аудитории, включая туда автозапуски предустановленных клиентов Teams. Но это не так. В четко сказано, что активным пользователем считается тот, кто совершил активное действие: написал сообщение, позвонил, создал чат и т.д.

“We define DAU as the maximum daily users performing an intentional action in the last 28-day period across the desktop client, mobile client and web client. Examples of an intentional action includes starting a chat, placing a call, sharing a file, editing a document within teams, participating in a meeting, etc.”

Вице-президент Microsoft Jared Spataro

Перевод пользователей Skype for Business на Microsoft Teams

Корпоративный чат Skype for Business появился в 2015 году, став заменой своего предшественника – мессенджера Lync с аудиторией в 100 миллионов пользователей. Новый продукт совместил в себе функциональности Lync и недавно купленного Skype.

25 сентября 2017 года Microsoft , что Skype for Business в какой-то перспективе будет заменен Teams. В 2019 году компания конкретную дату: Skype for Business перестанет быть доступен для новых организаций 31 июля 2021 года.

Скорее всего, часть организаций уже начали миграцию, что может влиять на темпы роста Teams, но пока процесс идет органически, без каких-либо активных действий со стороны Microsoft. Учитывая обозначенную дату закрытия Skype for Business, можно ожидать, что процесс миграции будет только набирать темпы, и, скорее всего, станет вторым мощным драйвером роста Teams в следующем году.

Отсутствие принудительного переливания аудитории Skype for Business в Teams видно и по динамике скачиваний мобильного приложения данного продукта: стремительный рост Teams пока никак не повлиял на скачивания Skype for Business.

Запуск бесплатной версии Microsoft Teams

В июле 2018 года Microsoft бесплатную лимитированную версию Teams с прицелом на малый и средний бизнес. И несмотря на то что первый скачок числа установок приложения Teams произошел именно тогда, я не думаю, что бесплатная версия стала основным драйвером феноменального роста в 2019 году.

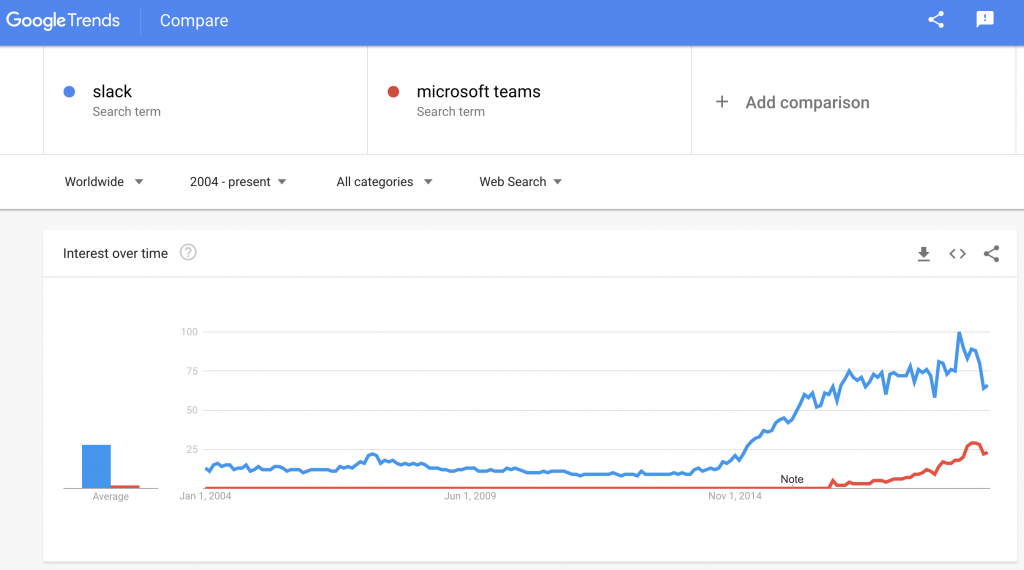

В SMB сегменте рынка основной канал роста — это сарафанное радио. Я подробно объяснял, почему это так, в прошлом обзоре Slack. Несмотря на рост интереса к Teams на рынке, продукт значительно проигрывает Slack в плане органического интереса к сервису, который подпитывается сарафанным радио. Отдельно стоит отметить, что, возможно, цифры Teams занижены на графике ниже, так как многие могут искать продукт вбивая просто “teams”. Но отделить тех, кто ищет сервис, от тех, кто просто делает этот запрос с другой целью, невозможно.

Я думаю, что Microsoft запустили бесплатную версию Teams за пределами Office 365 (для клиентов Office 365 продукт и так был бесплатным добавлением к общему пакету сервисов), как санитарный минимум, чтобы соответствовать стандарту индустрии и закрыть все потенциальные сегменты аудитории. Я не верю, что Microsoft очень интересен сегмент SMB и они будут активно инвестировать в этом направлении.

Если в случае Slack фокус на SMB и командах — это часть их уникальной bottom-up стратегии с последующим заходом в крупные компании, в которых уже какие-то команды начали использовать их продукт, то у Microsoft уже есть выстроенные отношения почти со всеми крупными компаниями. Зачем Microsoft идти к этим компаниями такими окольными путями, я не понимаю. С другой стороны, возможно, Microsoft хочет отыграть сегмент SMB, который они упустили в руки Google с их набором продуктов G Suite.

Slack продолжит расти, но уже не станет лидером на рынке

Slack создали мессенджер нового поколения для командной работы, который быстро доказал, что создает значительную добавочную ценность относительно почты и других мессенджеров общего назначения (например, Skype), чем завоевал любовь пользователей в технологических и медиа компаниях.

Slack научился расти по модели bottom-up: бесплатная версия Slack через сарафанное радио попадает в команды в компаниях, откуда уже дальше сервис растет внутри компаний (иногда органически, иногда с помощью команды продаж Slack, иногда и так, и так).

Эти две инновации обеспечили фундамент, который позволил Slack создать новый рынок и стать его доминирующим игроком в сегменте корпоративных мессенджеров для командной работы в сегменте технологических компаний.

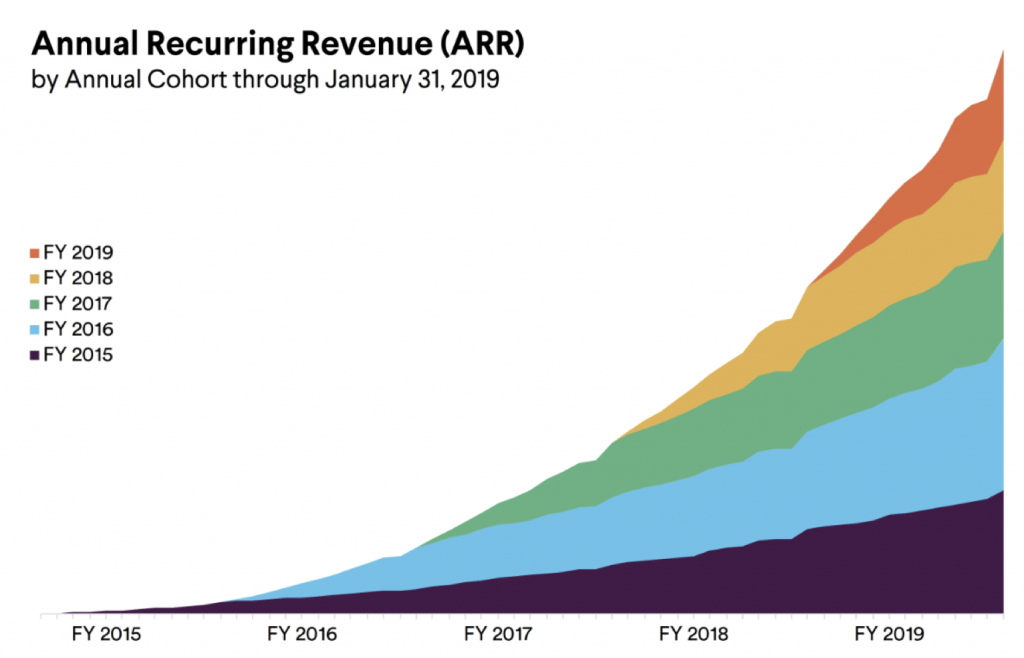

Подобная модель роста также стала фундаментом устойчивой бизнес-модели с negative revenue churn. Это значит, что старые когорты клиентов платят все больше со временем. Это происходит из-за увеличения проникновения Slack в организациях, где кто-то уже начал его использовать, а также в силу роста размеров самих компаний. Подробнее про это читайте в прошлом обзоре Slack.

Создание нового типа продукта, лидерство в технологической нише, а главное модель роста без прямой зависимости на размер отдела продаж – достижения, которые позволили построить быстрорастущий многомиллиардный бизнес и обеспечили огромный интерес инвесторов к Slack.

Но на момент выхода на биржу оценка Slack все же в большей степени базировалась на будущем потенциале роста продукта, в частности в сегменте Enterprise (размером в 28 миллиардов долларов в год по оценкам команды Slack).

Значительная часть S-1 была посвящена тому, чтобы показать как Slack успешно расширяется в Enterprise сегмент и как текущая модель роста обеспечивает стартовую площадку для этого. Вот как об этом говорила команда Slack в S-1 заявке:

«We offer a self-service approach, for both free and paid subscriptions to Slack, which capitalizes on strong word-of-mouth adoption and customer love for our brand. Since 2016, we have augmented our approach with a direct sales force and customer success professionals who are focused on driving successful adoption and expansion within organizations, whether on a free or paid subscription plan.»

Slack медленно завоевывал рынок и не имел встроенных механизмов защиты

Именно здесь и начинается самое интересное.

К моменту IPO Slack имел работающую модель роста, но за шесть лет с момента запуска эта модель роста обеспечила продукту лишь до 5-6 миллионов платящих пользователей. Сравните это с Office 365, аудитория которого составляет 200 миллионов платящих пользователей или с Skype for Business (или до этого Lync) с аудиторией в 100 миллионов пользователей.

Slack выиграл совсем небольшую долю рынка к моменту IPO, а основной потенциал роста лежал в Enterprise сегменте. Ключевой вопрос заключался в том, получится ли у Slack трансформировать модель роста и захватить рынок до того, как это сделает Microsoft или Facebook*.

Вот что я писал по этому поводу в обзоре Slack 8 месяцев назад:

«Microsoft уже имеет выход на всех крупных Enterprise клиентов из всех вертикалей и давно продает им свои продукты единым пакетом. Недавно они туда добавили Microsoft Teams, который не сильно уступает Slack по функциональности. Будут ли готовы крупные Enterprise клиенты рисковать отношениями с Microsoft, чтобы выбрать Slack вместо Microsoft Teams?”

На начало 2020 года складывается впечатление, что Slack, скорее всего, не станет лидером рынка, который сам же и создал:

- Microsoft Teams уже почти в два раза больше Slack (20 миллионов DAU против 12 миллионов).

- Скорее всего, к концу следующего года отрыв будет значительно больше. Microsoft еще только начала подключать свои каналы дистрибуции.

- Каналы дистрибуции Microsoft дотягиваются до всех индустрий, что позволит им дотащить добавочную ценность рабочего мессенджера туда, куда Slack до сих пор даже не придумал, как дотянуться.

- Microsoft предлагает Teams своим клиентам бесплатно (как дополнение к Office 365). Даже если Teams и проигрывает Slack в плане продуктового опыта (я лично не думаю, что это верно за пределами рынка технологических компаний), то фактор цены склонит многие организации в сторону Teams при выборе между двумя продуктами. По этой причине CEO Slack о том, что 70% их клиентов, которые платят более 1 млн долларов в год за Slack, являются клиентами Office 365, выглядит скорее пугающим, чем обнадеживающим.

Slack не сдались и пытаются противостоять Teams.

Они наращивает траты на маркетинг и продажи. Много инвестируют в то, чтобы увеличить проникновение Slack в компаниях, где команды уже начали пользоваться их продуктом. Для этого даже предлагают крупным компаниям оплатить 1000 лицензий на год, а все остальные лицензии получить бесплатно на этот год (потом все же придется платить). Но все это не идет в сравнение с тем арсеналом дистрибуционных орудий, который есть у Microsoft.

CEO Slack во время звонка после результатов последнего квартала акцентировал внимание на том, что аудитория Teams менее вовлечена, чем аудитория Slack, что не позволит Teams добиться того же эффекта, что Slack оказывает на команды и организации.

Скорее всего, аудитория Teams и правда менее вовлечена. Но если какая-то компания уже перешла на Teams, то это блокирует путь в эту организацию для прямого конкурента, в данном случае для Slack. Если добавочная ценность Slack относительно почты и Skype for business была достаточной, чтобы обеспечивать перетекание пользователей из этих инструментов в Slack, то в случае с Slack и Teams разницы практически нет.

Microsoft вовремя заметила стартап, который начал отбирать рынок у гиганта из под ног, перетаскивая юзкейсы из почты и Skype в себя. Microsoft решили создать копию конкурента и с ее помощью самостоятельно убить Skype for Business и частично Outlook, не дав возможности сделать это Slack.

Это не первый случай, когда Microsoft реализует данную схему. Достаточно вспомнить Internet Explorer vs Netscape. Или Lotus/WordPerfect/Harvard Graphics vs Excel/Word/PowerPoint.

Схема default + good enough продолжает прекрасно работать.

Новая интрига гонки: Workplace by Facebook* и Microsoft Teams в борьбе за «Firstline Workers»

В январе 2019 года Microsoft выпустил апдейт продукта, где вся новая функциональность была нацелена на работников первой линии (firstline workers или frontline workers).

называют сотрудников, которые находятся на передовой и отвечают за коммуникацию с клиентами бизнеса (продавцы, официанты, кассиры, курьеры и т.д.). Обычно они не работают в офисе и у них нет своего рабочего места, компьютера и т.д.

Работники первой линии раньше не были клиентами Microsoft. У большинства из них даже нет почтового аккаунта, так как стоимость такого аккаунта для таких сотрудников была финансово неоправданной. Outlook обходится в 4-12.5$ в месяц за пользователя.

Такую смену фокуса в продукте можно считать сигналом, что команда Microsoft довольна успехами в защите своих рубежей от атаки Slack, и теперь готова перейти к экспансии с помощью Teams на новые рынки.

Именно здесь и зарождается новая интрига противостояния. На этот раз между Microsoft Teams и Workplace by Facebook*.

Основные факты про Workplace by Facebook*

Workplace by Facebook* был публично запущен в октябре 2016 года. В феврале 2018 года Workplace* объявил о 2 миллионах платных пользователей, а спустя лишь 8 месяцев – о достижении отметки в 3 миллиона платных пользователей.

Workplace* не является прямым конкурентом Slack или Teams. Workplace* выполняет намного более широкую функцию, связывая людей из разных команд и уголков организации, большинство из которых в противном случае никогда не стали бы общаться друг с другом (например, сотрудники конкретных заведений Starbucks). Стоит отметить, что в Workplace* есть и чат для командной работы, но это лишь одна из составляющих продукта.

Целевой сегмент Workplace* — это крупные организации, большинство из которых находятся за пределами технологического сектора. Среди клиентов Workplace*: Walmart, Starbucks, AirAsia и многие другие традиционные крупные компании.

Судя по перечню клиентов Workplace*, продукт нашел отклик у компаний, где сегмент работников первой линии очень велик. Поэтому то, что Workplace* активно движется в этом направлении с продуктовой точки зрения, не кажется случайностью.

«Today we’re announcing new Workplace* plans: Workplace* Essential, Advanced, Enterprise, and a Frontline add-on. These plans will help organizations to connect frontline workers with the rest of the business, predict costs, and choose the tools they need.”

вице-президент Facebook* Julien Codorniou

В дополнение к этому Workplace* пытается решить проблему интеграции работников первой линии в компанию не только с продуктовой стороны, но и с бизнесовой. Для работников первой линии был представлен специальный тариф, который дешевле стандартного в несколько раз – всего 1.5$ за активного пользователя.

Microsoft Teams и Workplace by Facebook* в борьбе за сегмент работников первой линии

Сегмент рынка работников первой линии — это огромная возможность. По данным Gallup, на сегодня в мире 2.7 миллиарда работников первой линии, и лишь 13% из них чувствуют себя вовлеченными в свою работу.

Этот сегмент рынка исторически был лишен инструментов для коммуникации, что делало таких сотрудников оторванными от компании, где они работают. Продукт, который решит задачу интеграции работников первой линии в организацию и первым сможет дотянуться до таких пользователей, создаст значительную добавочную ценность.

Противостояние на этом сегменте — новая интрига на рынке инструментов для коммуникации для компаний лично для меня. Стартовая диспозиция выглядит очень интересно.

У Microsoft в этом сегменте рынка нет явных преимуществ. Во-первых, им нужно еще доказать, что их текущий продукт может создавать ценность для работников первой линии. Во-вторых, их отстроенные каналы дистрибуции не дотянутся до работников первой линии (они не используют компьютеры, у них нет аккаунтов в Office 365). Стоит отметить, что, скорее всего, Microsoft без проблем дотянется до компаний, где сотрудники первой линии работают, но вот дальше придется строить что-то новое. В-третьих, битва будет происходить не на арене персональных компьютеров, а на арене смартфонов: исторически не самая сильная сторона Microsoft.

Workplace* по косвенным признакам находится в более перспективном положении для захвата этого рынка. Workplace* уже показал, что его продукт создает ценность для работников первой линии: есть успешные кейсы со Starbucks, AirAsia, Walmart и другими компаниями. Workplace* также имеет преимущество в том, что для освоения их продукта не требуется дополнительное обучение (все и так используют Facebook*, а значит интерфейсы и механики Workplace* будут сходу интуитивно понятны). Возможно, Workplace* имеет преимущество еще и из-за того, что этот сегмент рынка уже сейчас использует инструменты Facebook* для решения рабочих задач (Messenger, Whatsapp, Facebook* Groups). Это моя гипотеза, но даже если она верна, то вопрос, как такое теневое использование перевести на новый специализированный продукт, остается открытым.

В заключение

Slack изобрел заново рабочий мессенджер, нашел уникальную и работающую модель роста, построил сильный бренд. Этого оказалось достаточно, чтобы создать многомиллиардную компанию, но этого оказалось недостаточно, чтобы стать лидером нового рынка.

Teams, бесплатная копия Slack от Microsoft, распространяемая по базе текущих клиентов Microsoft через отлаженные каналы дистрибуции, уже обошла Slack почти в два раза по дневной активной аудитории. В следующем году отрыв, скорее всего, лишь станет больше.

Я думаю, что на этом интрига противостояния Slack и Teams закончена. Microsoft в очередной раз напомнила нам, что для медленных рынков без сильных сетевых эффектов или других мощных механизмов защиты, контроль каналов дистрибуции остается одним из определяющих факторов успеха.

Разобравшись со Slack, Microsoft отправился на покорение сегмента работников первой линии, которые были обделены вниманием крупных игроков многие годы. Здесь борьба за рынок в 2.7 миллиарда пользователей развернется между Teams и Workplace*. На текущий момент оба продукта находятся в схожем положении. Возможно, Workplace* даже имеет небольшое преимущество.

Если вы хотите глубже разобраться в том, как создаются, развиваются и масштабируются продукты, пройдите обучение в симуляторах GoPractice.

→ «Симулятор управления продуктом на основе данных» поможет научиться принимать решения с помощью данных и исследований при создании продукта (путь от 0 к 1).

→ «Симулятор управления ростом продукта» поможет найти пути управляемого роста и масштабирования продукта. Вы построите модель роста и составите стратегию развития продукта (путь от 1 к N).

→ «Симулятор SQL для продуктовой аналитики» поможет освоить SQL и применять его для решения продуктовых и маркетинговых задач.

→ «Симулятор управления ML/AI-проектами» научит применять технологии машинного обучения с пользой для бизнеса.

Не знаете с чего начать? Пройдите бесплатный тест для оценки навыков управления продуктом. Вы определите свои сильные стороны и слепые зоны, получите план профессионального развития.

Еще больше ценных материалов и инсайтов — в телеграм-канале .

*Facebook и Workplace принадлежат Meta (признана в России экстремистской организацией и запрещена)